房屋稅的改革 影響房價行情微乎其微

房屋稅改革有何影響,可先從房屋稅現行制度進一步了解。(圖/Pixabay)

房屋稅改革有何影響,可先從房屋稅現行制度進一步了解。(圖/Pixabay)

行政院通過「房屋稅差別稅率2.0方案」,引起廣泛關注,這項改革旨在打擊囤房現象,將現行的縣市歸戶方式改為全國歸戶,並調升稅率,從1.5%~3.6%提高至2%~4.8%;而優惠稅賦則僅限自然人,有人認為法人未來有可能會漲房租,將成本轉嫁到租客身上。

但筆者從實務面分析,還是認為其宣示意義大於實質意義,本文試著先從房屋稅的課稅基礎、評定現值、高級住宅稅(豪宅稅)等來談影響(下一篇文章則剖析囤房稅):

1. 房屋稅的課稅基礎

房屋稅不是按照房屋造價或市價計算,而是根據房屋課稅現值(也就是房屋評定現值)乘以適用的稅率計算得來。計算公式如下:

房屋課稅現值 = 房屋核定單價 × 面積 × (1 - 折舊率 × 折舊年數) × 街路等級調整率(地段率)

應納房屋稅 = 房屋核定單價 × 面積 × (1 - 折舊率 × 折舊年數) × 街路等級調整率(地段率) × 適用稅率

2. 房屋評定現值的評定方式

房屋評定現值是由各縣市不動產評價委員會依據3個主要因素評定的:

• 構造別:根據構造的不同(例如鋼骨造、鋼筋混凝土造、加強磚造等),給予不同評定價值。

• 用途別:區分為4類(國際觀光旅館、旅館、店舖住宅、工廠等),不同用途對評定價值有影響。

• 房屋總層數:總樓層數愈高,評定單價愈高。

此外,高級住宅或具有特徵指標(如獨棟建築、外觀豪華、地段絕佳等)的房屋,根據各縣市的規定,可能會有額外的加價。

地段率是地方政府依據各路段的開發高低及商業繁華程度等面向制定的,是使房屋現值接近市價之工具,所以應隨市場供需情形作調整,地段率範圍為100%~300%。

3. 房屋稅改革對豪宅稅的影響

「豪宅稅」是臺北市「獨有」的豪宅,房屋稅加重加成稅率之房屋稅(即在房屋稅及契稅公式中再加乘(1+路段率)),「豪宅稅 」的正式名稱叫「高級住宅加價房屋稅」,只不過是一種變相的「房屋稅」。 更精確來說, 豪宅稅就是針對「高級住宅」課徵較重的「房屋稅」。

依臺北市房屋標準價格及房屋現值評定作業要點第15點規定,房屋為鋼筋混凝土以上構造等級,用途為住宅,。根據台北市的規定,只要房產符合下列3個要件,就會被納入要加徵豪宅稅的高級住宅:

● 房屋為鋼筋混凝土以上構造等級(例如:鋼筋混凝土、鋼骨、鋼骨鋼筋混凝土),且用途為住宅

● 每戶面積不含車位為 80 坪以上或每坪單價 100 萬元以上(不含車位價)

● 經按戶認定房地總價在 8,000 萬元以上(含車位價)

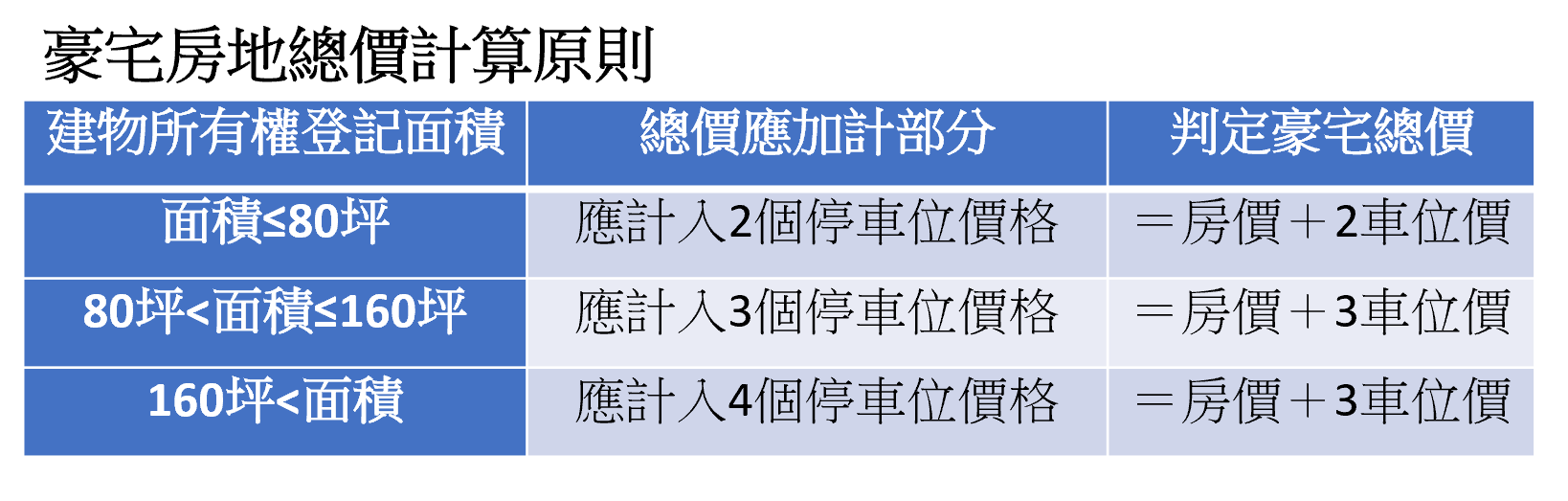

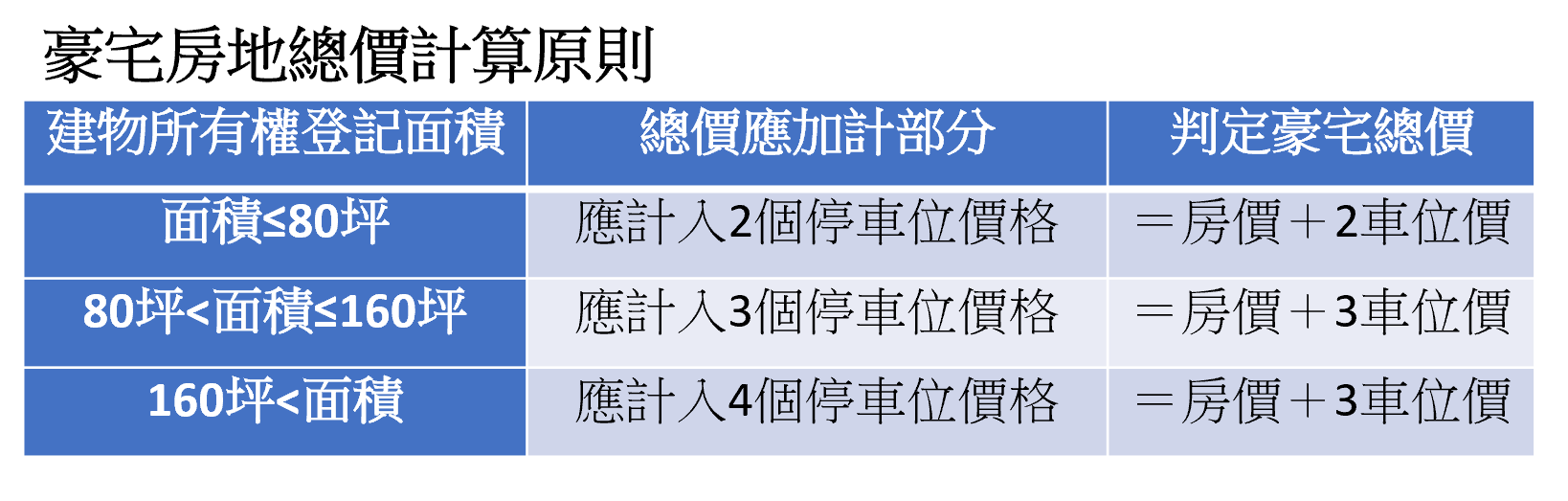

特徵指標包括獨棟建築、外觀豪華、地段絕佳、景觀甚好、每層戶少(採光好)、戶戶車位、保全嚴密、管理周全等八項標準。自109年7月起,有關房地總價計算如下表:

豪宅稅課定方式同於現行房屋稅課徵方式,其差異性為市政府對於其「街路等級調整率」加以修正,以調高路段率已增收房屋稅,民國 90 年 6 月 30 日之後建築完成的豪宅(高級住宅)加稅方式就是以固定比率(+120%)來提高房屋評定現值,例如原本非豪宅的標準單價為 10,000元/平方公尺,若被判定是高級住宅,就必須變成 10,000元/平方公尺*(1+120%)=22,000元/平方公尺。

以臺北市來說,房屋路段率調整每三年檢討一次,由於路段率是評定房屋現值的重要因素之一,位於調高路段率之房屋,其房屋稅將會增加,若永康街路段率調高10%,附近約50坪的店家,房屋稅約由37,000元提高至41,000元左右,增幅約10%;位於中山區高總價別墅型房屋,路段率調高50%,房屋稅約由44,000元提高至65,000元左右,稅額增幅達48%。而沒有調整路段率的房屋,其次年的房屋稅,將因折舊因素而減少。

從稅負的角度觀察,房屋稅的增加最多不超過幾萬元,與房地產價格一坪動輒落差上百萬元是九牛一毛,所以筆者認為,這對房地產行情僅有宣示作用,實際影響微乎其微,至於最近引起廣泛討論的囤房稅影響,將在下篇文章中述及,敬請期待。

但筆者從實務面分析,還是認為其宣示意義大於實質意義,本文試著先從房屋稅的課稅基礎、評定現值、高級住宅稅(豪宅稅)等來談影響(下一篇文章則剖析囤房稅):

1. 房屋稅的課稅基礎

房屋稅不是按照房屋造價或市價計算,而是根據房屋課稅現值(也就是房屋評定現值)乘以適用的稅率計算得來。計算公式如下:

房屋課稅現值 = 房屋核定單價 × 面積 × (1 - 折舊率 × 折舊年數) × 街路等級調整率(地段率)

應納房屋稅 = 房屋核定單價 × 面積 × (1 - 折舊率 × 折舊年數) × 街路等級調整率(地段率) × 適用稅率

2. 房屋評定現值的評定方式

房屋評定現值是由各縣市不動產評價委員會依據3個主要因素評定的:

• 構造別:根據構造的不同(例如鋼骨造、鋼筋混凝土造、加強磚造等),給予不同評定價值。

• 用途別:區分為4類(國際觀光旅館、旅館、店舖住宅、工廠等),不同用途對評定價值有影響。

• 房屋總層數:總樓層數愈高,評定單價愈高。

此外,高級住宅或具有特徵指標(如獨棟建築、外觀豪華、地段絕佳等)的房屋,根據各縣市的規定,可能會有額外的加價。

地段率是地方政府依據各路段的開發高低及商業繁華程度等面向制定的,是使房屋現值接近市價之工具,所以應隨市場供需情形作調整,地段率範圍為100%~300%。

3. 房屋稅改革對豪宅稅的影響

「豪宅稅」是臺北市「獨有」的豪宅,房屋稅加重加成稅率之房屋稅(即在房屋稅及契稅公式中再加乘(1+路段率)),「豪宅稅 」的正式名稱叫「高級住宅加價房屋稅」,只不過是一種變相的「房屋稅」。 更精確來說, 豪宅稅就是針對「高級住宅」課徵較重的「房屋稅」。

依臺北市房屋標準價格及房屋現值評定作業要點第15點規定,房屋為鋼筋混凝土以上構造等級,用途為住宅,。根據台北市的規定,只要房產符合下列3個要件,就會被納入要加徵豪宅稅的高級住宅:

● 房屋為鋼筋混凝土以上構造等級(例如:鋼筋混凝土、鋼骨、鋼骨鋼筋混凝土),且用途為住宅

● 每戶面積不含車位為 80 坪以上或每坪單價 100 萬元以上(不含車位價)

● 經按戶認定房地總價在 8,000 萬元以上(含車位價)

特徵指標包括獨棟建築、外觀豪華、地段絕佳、景觀甚好、每層戶少(採光好)、戶戶車位、保全嚴密、管理周全等八項標準。自109年7月起,有關房地總價計算如下表:

以臺北市來說,房屋路段率調整每三年檢討一次,由於路段率是評定房屋現值的重要因素之一,位於調高路段率之房屋,其房屋稅將會增加,若永康街路段率調高10%,附近約50坪的店家,房屋稅約由37,000元提高至41,000元左右,增幅約10%;位於中山區高總價別墅型房屋,路段率調高50%,房屋稅約由44,000元提高至65,000元左右,稅額增幅達48%。而沒有調整路段率的房屋,其次年的房屋稅,將因折舊因素而減少。

從稅負的角度觀察,房屋稅的增加最多不超過幾萬元,與房地產價格一坪動輒落差上百萬元是九牛一毛,所以筆者認為,這對房地產行情僅有宣示作用,實際影響微乎其微,至於最近引起廣泛討論的囤房稅影響,將在下篇文章中述及,敬請期待。